4.決定

前回は期限内申告の話をしました。

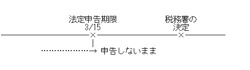

では、もし、法定申告期限を過ぎても申告書を提出しないままにしておくとどうなるかというと、本来、納税者が申告して確定するはずだった納付すべき税額を、税務署等が確定します。つまり、税務署が納税者の収入等を調査し、その納付すべき税額を確定する処分(※)を行うのです。この処分のことを「決定」といいます。法律では下記のように定められています。

「納税申告書を提出する義務がある者が申告書を提出しなかった場合には、税務署長等の調査により課税標準等が決定される。」(国税通則法25条)

※処分とは、行政庁(この場合、税務署)が法律の定めにしたがって、国民の権利や義務に直接影響を及ぼすことです。

たとえば、所得税の場合には、税務署がその人の収入等を調査して、その所得金額と納付すべき税額を「決定」します。その上で、納税者にその税額を知らせてくるのです。

この場合には、ただ単に所得税が課されるだけでなく、申告をしなかったペナルティとして「無申告加算税」が課されます。無申告加算税の税率は、決定により納付することとなった税額のうち、50万円までは15%、50万円を超える部分は20%です(国税通則法66条1項、2項)。

たとえば、納付すべき税額が100万円だった場合には、本税100万円のほかに、無申告加算税175,000円を納付する必要があります(下記計算式参照)。

(1) 50万円までの部分 …… 50万円×15%= 75,000円

(2) 50万円超の部分 ……… 50万円×20%=100,000円

(3) (1)+(2)=175,000円

しかし、納税者が予期せず無申告になることがあります。それは、納税者が「この取引きは単なる売買である」と信じて行った土地取引などが、「いや、その土地の時価はもっと高い。よって、売買価額と時価との差額は贈与にあたる」と税務署に判断され、買い手に贈与税等を課す決定の処分が行われる場合などです(これが低額譲受です)。

この場合、売り手も買い手もその取引きは売買である、と思っていますから、まさか贈与税が発生するとは予期していませんので、買い手は当然贈与税の申告を行っていません。そのため、買い手はある日突然、税務署から贈与税の「決定」の処分に加えて、無申告加算税の賦課決定の処分を受けて、びっくりすることになります。

(決定の処分の前に、税務調査があるかもしれませんが、ここでは省略します)

上記のような場合にはしかたがありませんが、通常の所得税の申告などの場合には、加算税というペナルティを避けるためにも、できるだけ申告しない(無申告)という選択は避けたほうがよいでしょう。なお、法定申告期限を過ぎても申告はできます。次回はそのお話をします。

(次回「5.期限後申告」に続く)