沖縄県の高い「後継者不在率」

2019年における日本企業の後継者不在率は、沖縄で82.9%(全国65.2%)となり、前年に続いて全国で1位となった。各年代で、後継者不在率が前回調査と比べて低くなった。売上高規模別では「5000万円未満」で90.3%、資本金別では個人事業主を含む「1000万円未満」で84.6%の企業が後継者不在となっている。

(帝国データバンク調べ)

沖縄県は、日本国内でも圧倒的に「事業承継」が進んでいない地域と言えます。これは本当に「もったいない」ことです。事業を長年続けてきたということは、規模の大小にかかわらずその事業には、独自の文化・ブランドがあり、事業を畳むのはその積み重ねを放棄することに他なりません。

それは、自分が一生懸命に生きた証を希薄にさせる行動です。また、後継者候補者が事業承継をせずに下地を一から作り上げることは、本当に大変なことだという意味でもマイナスです。

「そう言われても、なり手がいない」。。。果たして本当にそうでしょうか?本当はちょっとした手を加えるだけで、後継者にとって魅力的な事業に変わるのではないでしょうか。

「後継者がいない」、と言う前に。

事業承継の前提として、企業の内部を整えていますか?

誰だって、会社・事業の内部がどうなっているのか分からない様な組織を受け継ぎたくはありません。そうした後継者の「当然のニーズ」に応えていますか?

連帯保証の解除や適正な担保の見直しを銀行と本気で交渉していますか?

後継者不足の主因は保証の承継にあります。しかしながら、「経営者保証ガイドライン」や「事業承継時の経営者保証解除に向けた総合的な対策に則って保証の見直しを検討することができます。

事業承継に伴う税金面・法律面での優遇措置を説明していますか?

日本の雇用を支える中小企業の活性化を図るため、国は様々な面で事業承継を支援しています。こうした具体的な金銭面・経済面でのメリットを正確に伝えることはできているでしょうか。

これらについて一つでも十分にできていなければ、「後継者のなり手がいない」と嘆くべきではありません。

内部の整備

事業の内部を整備するといっても、何もガチガチに規約を作りまくり、細部にわたる労働条件を明文化しろ、ということではありません。

少なくとも、経営者ではない人物から見ても、従業員がどういった仕事をしていて、その基本的な労働条件はどの様なもので、簿外債務や偶発債務、不透明な資金の流れがないかという簡単なチェックをしておくだけで、後継者から見て格段に事業の承継を考えやすくなります。

現在、事業を回している経営者の立場からすれば、体に染みついたルーティーンで処理しているため、こういった部分の説明や文書化を怠りがちですが、経営者以外の立場ではこうした部分は思いのほか見えにくいものです。

事業は「有機的結合体」です。「事業承継」というと、ただの「税金の話」になってしまったり「手続きの話」になってしまい、「事業を回していく」という部分が欠落しがちですが、本来は、事業承継で柱に据えるべきは、次代における「円滑な運営」です。

まずは、次の世代が、しっかり経営できる環境を整える必要があるのです。

保証の解除

事業承継の最大の阻害要因は、「経営者保証」です。事業を経営する以上はノーリスクというわけにはいきませんが、かといって、上手くいかなかった場合に個人としての生活も破たんしてしまうというのでは、リスクオンの行動を取りにくいのも当然です。

経営者保証ガイドラインの特則

この問題に対しては金融庁・中小企業庁も対策を強化しており、金融機関における基本的な事業承継における保証徴求の準則として、「経営者保証に関するガイドラインを定め、2019年(令和元年)12月には、事業承継に特に焦点を充てた「特則」が公表されました。主な内容は以下の通りです。

- 前経営者、後継者の双方からの二重徴求の原則禁止

- 後継者との保証契約は、事業承継の阻害要因となり得ることを考慮し、柔軟に判断

- 前経営者との保証契約の適切な見直し

- 金融機関における内部規定等の整備や職員への周知徹底による債務者への具体的な説明の必要性

- 事業承継を控える事業者におけるガイドライン要件の充足に向けた主体的な取組みの必要性

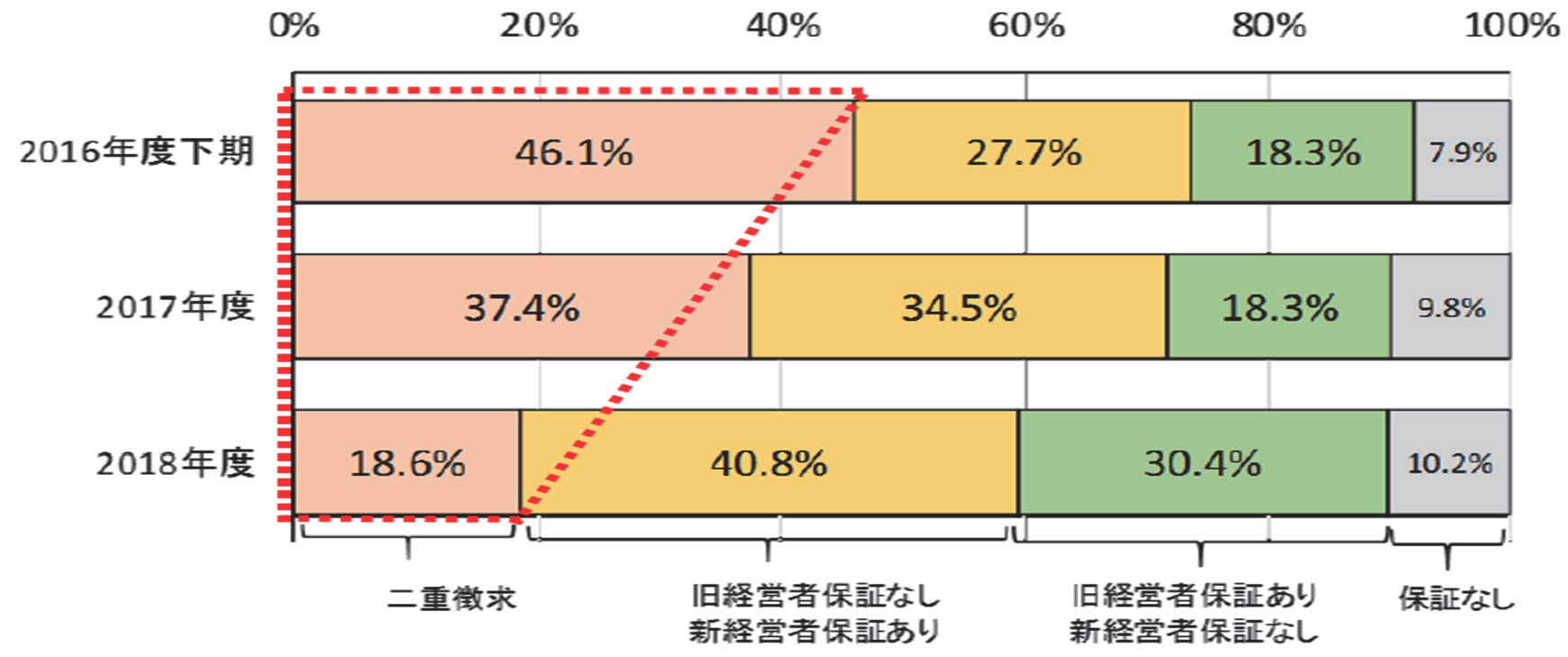

こうした取り組みをふまえ、近年目に見えて経営者保証に対する考え方が変わっています。下図は事業承継時の保証徴求の推移を示したものですが、「経営者保証に関するガイドライン」の影響力が見てとれるでしょう。

しかも、これは事業承継に焦点を充てたガイドラインの「特則」や「事業承継時の経営者保証解除に向けた総合的な対策」公表前の数値であり、今後更に保証解除に向けた取り組みが促進されていくことは間違いありません。

【事業承継時の保証徴求の状況】

(事業承継円滑化を企図した経営者保証見直しの動向と課題 経済産業調査室より抜粋)

商工中金における原則無保証融資

経営者保証に関するガイドラインに則った融資の実現に向けて、政策金融機関である商工中金において、年間3万件程度の、無保証融資を行うこととされております。

したがって、上図で言えば「保証なし」の数値も今後拡大していくことが予想されます。

その他にも、専門家による調査・証明を受けることで保証料率を軽減した信用保証制度など、政府は中小企業の事業承継に対して、強い支援をおこなっております。

この様に、新旧経営者双方が「保証ありき」で事業承継を考える必要はないのです。

相続税・贈与税の免除(事業承継税制)

また、事業承継においては、相続税・贈与税の猶予・免除措置もあります。

これは、一定の認定をもとに、事業承継時に、相続税・贈与税を猶予し、次々代まで事業が継続した場合には免税されるというものです。

次の次の世代まで引き継がないと免除されないというのはリスクの様にも思えます。しかし、この税制の重要なポイントは、途中で業績悪化して倒産したり、事業を譲渡等せざるを得ない場合には、「業績が悪化した時点の評価額」で評価されることになります。

したがって、結果的に上手くいかなかった事業にかかる税金は然程大きなものとならない可能性が高く、現経営者から見れば、非常に小さなリスクで事業承継にかかる税金の免除を受けることができ、単純に相続や贈与するよりもはるかに節税効果が高いのです。

遺留分の排除

更に、親族による事業承継において、阻害要因となる「遺留分」についても、特例が認められています。

株式を遺贈・生前贈与などした場合、相続時にはこれを一旦みなし相続財産として、算定の基礎財産に加えて、これに対して相続分をかけて算出します(持ち戻し)。そして、子である相続人には遺留分として、法定相続分の1/2までの金額が最低限の取り分として認められていることから、相続発生後に株式を承継したことをもって、遺留分を侵害しているとして金銭を請求されるリスクがあります。

この様なリスクを排除するために、相続時における遺留分算定の基礎となる財産から、事業承継に伴う株式の譲渡を除外することができます(事業承継を円滑に行うための遺留分に関する民法の特例)。

この制度を利用する際、相続人の同意は必要ですが、被相続人が存命のうちに法定の制度に則って手続きを行う場合、死後にドライに株式評価をする場合に比べて、圧倒的に他の相続人の理解を得やすく、将来的なメリットを考えれば、時間をかけて話合いをする価値は十分に認められます。

事業承継は総合的な判断を要する法律事務です

事業承継は、税務や法務、各種の制度理解を前提とした、総合的な法律事務・交渉であり、弁護士が主導的に行うべき領域です。

後継者候補者がなかなか事業を承継したがらない、そんなお悩みをお抱えの経営者様は是非一度ご相談ください。